Военная ипотека – одна из разновидностей социальных льгот, предоставляемых российским гражданам. Она предназначена для лиц, относящихся к военному ведомству. Помощь заключается в предоставлении денег на покупку собственного жилья. При ее получении граждане интересуются, возможно ли оформить налоговый вычет по военной ипотеке. В этом и будем разбираться сегодня.

Сущность военной ипотеки

Помощь государства военным в приобретении собственного жилья предоставляется уже давно. Но формы такой поддержки меняются. С 2004 года функционирует накопительно-ипотечная система для военнослужащих (НИС), особенности которой прописаны в Федеральном законе № 117-ФЗ от 20 августа 2004 года.

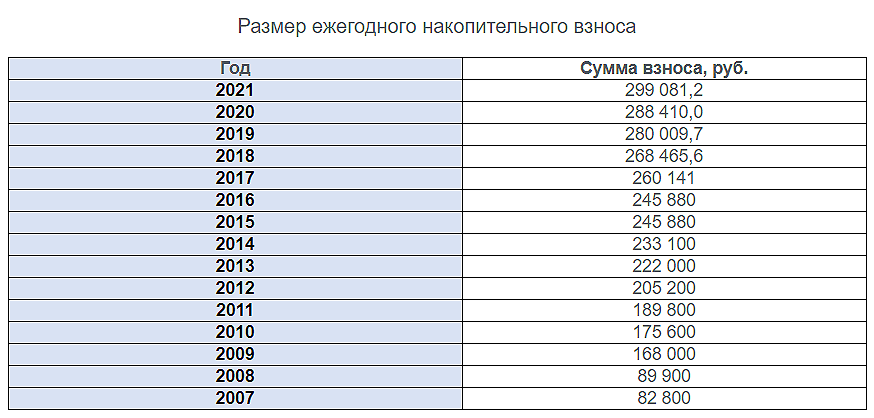

Суть самой программы такая: военный, после прохождения службы в течение 3 лет, обращается за получением государственной поддержки по приобретению недвижимости. Его включают в специальный реестр. Ежегодно из ведомственных средств на оказание поддержки выделяются определенные суммы (может быть разная, например, в 2019 году она составляла 280 009,7 руб., в 2020 – 288 410 руб., в 2021 – 299 081,2 руб.).

Нажмите для увеличения изображения

Получаемые средства военный может накапливать или использовать сразу (если оформляет ипотеку). Деньги должны идти исключительно на покупку или строительство жилья. Наиболее часто граждане используют военную ипотеку. К тому же, банки предлагают особые условия для этой категории лиц. Плюсы такого применения:

- необязательно ждать, когда на счете скопится внушительная сумма;

- упрощенная процедура оформления ипотеки;

- планомерное погашение ипотеки из ежегодных взносов производится без участия самого военного;

- можно получить жилье здесь и сейчас, чтобы было где жить (уменьшаются затраты на содержание жилья, хотя в противном случае можно оформить льготы тоже).

По своей специфике военная ипотека почти не отличается от обычной. Причем ее тоже можно оформлять с участием других социальных льгот, например, с материнским капиталом.

Ссылка на документ: Федеральный закон № 117-ФЗ от 20.08.2004 г. О накопительно-ипотечной системе жилищного обеспечения военнослужащих

Можно ли получить вычет по военной ипотеке?

Говоря об ипотеке и вычетах, подразумевается сразу 2 разновидности имущественных вычетов, а именно:

- по покупке жилья – можно вернуть до 2 000 000 руб., в зависимости от стоимости (13% составит 260 000 руб.);

- по ипотечным процентам – возврат сумм до 3 000 000 руб. (13% от этой суммы составляет 390 000 руб.).

В итоге общая сумма вычета может достигать 650 000 руб. Но это при достижении установленного лимита. Возможность применения имущественного вычета будет зависеть от особенностей сделки.

Если покупка совершена на деньги с НИС

Еще в 2011 году Минфин высказал однозначную точку зрения о том, что расходы на покупку жилья, совершенные за счет государственных средств, не могут быть приняты к вычету. По сути, все деньги, которые выделяются в качестве социальной поддержки, возвращены быть не могут. Это логично, ведь сама специфика вычета предполагает, что человек возвращает часть уплаченного НДФЛ, т. к. понес расходы, в рассматриваемом случае, на покупку квартиры. Т. к. собственные средства военный не вкладывал, то и оформить возврат он не может.

При использовании собственных средств на покупку

Предельная сумма финансовой поддержки из средств НИС определяется исходя из возраста участника и момента вступления в программу. Максимально возможный размер на сегодня – 2 400 000 руб. К сожалению, этих средств иногда недостаточно для приобретения желаемой недвижимости. Особенно если оформляется ипотека (ведь тогда часть средств пойдет на погашение процентов).

Все чаще военные прибегают к использованию комбинированной ипотеки. По сути, она все также остается военным жилищным займом, но часть средств человек вкладывает из своего кармана. И вот на эту разницу получить вычет можно, документально подтвердив это.

Пример. Самойлов в 2021 году приобрел квартиру по военной ипотеке. Из накоплений НИС он в качестве первого взноса внес 200 000 руб., и еще 300 000 руб. вложил из собственных средств. Оставшуюся часть задолженности он будет погашать из средств НИС. Можно ли получить вычет в таком случае? Да, но только на сумму собственных средств, т. е. на 300 000 руб., а это 39 000 руб.

Вычет возможен и в том случае, если средствами НИС погашается основной долг, а проценты заемщик вносит из собственных средств. Тогда уже вычет будет предоставляться на расходы по уплате процентов в пределах 3 000 000 руб. (или 390 000 руб. вычета).

Если делаешь ремонт

Сегодня россияне все чаще приобретают в ипотеку жилье в строящихся домах, не желая покупать квартиру в старом жилом фонде. Средства НИС в таком случае могут идти исключительно на покупку самой недвижимости. А вот из своих средств военный может оплатить ремонт. В этом случае сумма возврата будет ограничена теми же 2 000 000 руб. Однако не все разновидности расходов отделочных работ можно возместить. Тут важно:

- чтобы все виды работ были правильно поименованы в договоре (не остекление балкона, а установка окон, например);

- категория работы.

Средства возвращают и за расходы, связанные с покупкой строительных материалов. Как правило, это касается отделочных материалов. Но в этот список не входит сантехника и дорогостоящее оборудование.

Чтобы оформить возврат за ремонт, недостаточно просто выделить на него деньги. Вычет одобрят, если:

- жилье приобреталось у застройщика – т. е. по сделкам с физлицами расходы будет не вернуть;

- в договоре прописано, что жилье приобретается с черновой отделкой, т. е. требует ремонта, чтобы там можно было жить;

- на руках есть договора с подрядчиками и чеки на покупку стройматериалов.

При заключении договора с ремонтной бригадой необходимо досконально прописать все виды работ. Также важно, чтобы в документе были прописаны данные исполнителя (юрлица или физлица). Но если работаете с частником, не забудьте его предупредить о желании получить вычет. Если он работает без уплаты налогов, то при проведении камеральной проверки с него потребуют уплатить 13% с дохода, полученного за проведенный ремонт.

Вычет по военной ипотеке можно вернуть и при строительстве дома, если часть средств (например, на отделку) была выделена самим заемщиком. Он также может получить вычет за деньги, потраченные на реконструкцию, подключение канализации, электричества, водоснабжения в доме.

Самое главное – собрать необходимые документы и подать их в ФНС. Важно также указать, что часть средств была выделена государством. Это нужно, чтобы на эту сумму вычет не оформили. В российской практике известны случаи, когда в 2014 – 2015 годах некоторые военные получали вычет по ипотеке, а после судебным решением их обязали эти деньги вернуть. Одного из таких участников даже заставили выплатить штраф в размере 60 000 руб.

Автор публикации

8 Владимир Михайлович

Высшее юридическое образование (российское право). Окончил Московский государственный университет имени М.В. Ломоносова. Опыт работы в юридической сфере – более 5 лет.

Публикаций:

Виктор Альбертович

Дипломированный, практикующий юрист. Опыт работы в юридической сфере – с 2011 года. Окончил университет по специальности «Правоведение», в 2013 г. прошел магистратуру по специальности «Юрист». Консультация граждан по пенсионным, социальным вопросам, трудовому праву.

Публикаций:

Дмитрий Андреевич

Образование: высшее юридическое. В 2014 году окончил Владимирский юридический институт ФСИН России, специальность «Юриспруденция». Занимается консультацией физических лиц по наследственным делам, трудовым спорам, земельному праву.

Публикаций:

Юлия Игоревна

Кадастровое образование. Работала в Росреестре, сейчас – кадастровый инженер. Консультирование граждан по юридическому сопровождению сделок с недвижимостью, ипотеки, налоговым вычетам, земельному праву.

Публикаций:

Наталья Сергеевна

Образование: высшее юридическое (российское право). Профиль: основной – уголовно-правовой, дополнительный – гражданско-правовой. Прошла подготовку в ООО «Консультант Плюс». Консультирование граждан в бракоразводных процессах, по вопросам алиментов, уголовному праву.

Публикаций:

Алена Андреевна

По образованию бухгалтер. Эксперт в области финансовой и бухгалтерской сфер. В течение 2 лет работала специалистом по кадрам, знакома с личными карточками, трудовыми книжками, методиками расчета трудового стажа, должностными инструкциями.

Публикаций:

Другие статьи по теме

Можно ли получить налоговый вычет при рефинансировании ипотеки

Как получить налоговый вычет за брекеты в 2021 году

Что делать при отказе в налоговом вычете

Можно ли получить налоговый вычет при дарении квартиры

Может ли созаемщик получить налоговый вычет

Профессиональные налоговые вычеты в 2021 году

Двойной налоговый вычет на ребенка: кому положен и как получить

Оформление налогового вычета без работы

Оставить комментарий Отменить ответ